何でお金がないのに、納税しなあかんねん!

これまで製造業の小規模事業者を中心に支援活動を行ってきました。設備投資の案件が多いため、ものづくり補助金や事業再構築補助金の事業計画書作成のお手伝いをしてきました。採択後、導入された機械設備には償却資産税納付が義務付けられています。「何でお金がないのに、納税しなあかんねん。」という不満をよく伺いますが、そういう事業者様にはちょっと朗報です。

固定資産税(償却資産税)には軽減措置があるのをご存知ですか?

詳細については知り合いの税理士に教えてもらい、支援中の事業者様にはお伝えし、すでに対応済です。これは、中小企業等経営強化法に基づく制度で、令和5年4月~令和7年3月31日までの期間限定です。期間内に機械設備導入を計画されている方は、この措置をご活用されてはいかがでしょうか。

先端設備等導入計画の認定取得が必須!

それでは、特例措置を活用するにはどうすれば良いのでしょうか。

結論から言えば、設備導入場所の市町村へ先端設備等導入計画の認定申請をし、設備導入前に認定を取得する必要があります。私たちは経営革新等認定支援機関として、皆様の申請をサポートさせて頂きますので是非ご相談ください。

なお、申請方法、必要書類等は各市町村のホームページをご参照ください。

償却資産に係る課税標準の特例措置について

地方税法第349条の3及び同法附則第15条等に定める一定の要件を備えた償却資産については課税標準の特例が適用され、税負担の軽減が図られます。

2 地方税法附則第15条

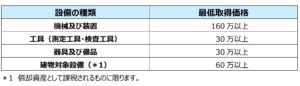

対象設備要件

下表の対象設備で、以下の要件すべてを満たすものになります。

ア 年平均の投資利益率が5%以上となることが見込まれる投資計画に記載された投資の目的を達成するために必要不可欠な設備

イ 生産、販売活動等に直接使用する設備であること

ウ 中古資産でないこと

対象設備

償却資産の評価額及び税額の計算について

償却資産税とは固定資産税のうち、償却資産に課せられる税金です。毎年1月1日に所有している償却資産について、個人、法人を問わず申告しなければなりません。課税対象となる償却資産とは、事業用の固定資産で、法人税法や所得税法で減価償却費が損金算入されるものです。(ちなみに土地や家屋、自動車車両などは課税対象になりませんのでご注意ください。)

条件:取得価格10,000,000円、10年償却(原価率0.206)、税率1.4%

条件:節税効果

上記条件の場合、先端設備等導入計画の認定がない場合の償却資産税額は5年で417,180円となりますが、先端設備等導入計画の認定を取得した場合は下表の通りの節税効果が得られます。

まとめ

今回は、先端設備等導入計画の認定を取得することにより、法律に基づいた償却資産税軽減が可能になることについてご説明させていただきましたが、ご理解いただけましたでしょうか。この制度は期間限定です。令和7年3月31日までに要件を満たす対象設備導入を計画されている中小事業者の皆様は、ご検討されることをお薦めします。

次回は、工業会等の証明書が必要となりますが、即時償却又は取得価格の10%(資本金3000万超1億円以下の事業者は7%)の税額控除が受けられる「経営力向上計画」の認定取得についてお話させて頂きます。

一社)ヒューリットMF 石井幸雄